答:属于“劳务报酬”所得。

答:劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的

所得。

答:每次不超过500元的小额零星支出,自然人可以不去税务局代开发票。也就是支付单位凭借自然人的收款凭证及内部凭证来税前扣除。收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

答:代开地点不要随意,应在劳务发生地税务局代开,不得随意找个地方就开具,否则属于无效凭证。

答:是的。必须履行扣缴个税的义务。但是不超过800元的劳务报酬没有个人所得税。代开发票的时候不需要缴纳个税,个税是由支付单位来扣缴。在发票备注栏内统一注明“个人所得税由支付人依法扣缴”。

答:是的。若是应扣缴个税但是未扣缴的,存在0.5倍—3倍罚款的税务风险。

答:增值税——1%;城建税——按照增值税的7%;教育费附加——按照增值税的3%;地方教育附加——按照增值税的2%

合计:增值税的12%

减半优惠——增值税的6%

因此:在代开发票环节的合计税负是1.06%

答:规定4000元内的,减去800元费用;4000元以上的,减去20%费用。

比如:

王老师取得100100元的劳务报酬,去税务局代开发票的时候,缴纳了1%的增值税100元。以及附加税费6元。

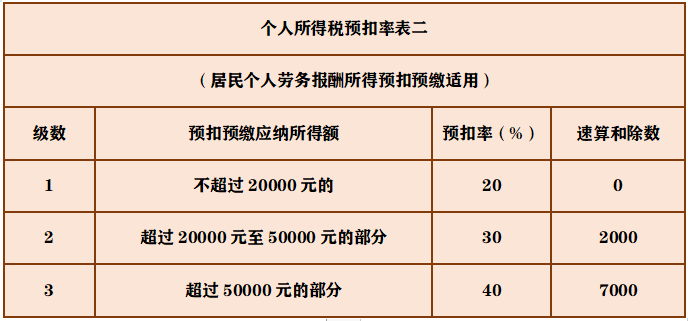

支付单位应预扣预缴个税=(100100-100)X(1-20%)X40%-7000=25000

答:劳务报仇所得属于一次性收入的,以取得该项收入为一次;属于同一项目连续收入的,以一个月取得的收入为一次。

答:是的。

都属于综合所得,次年个税汇算的时候需要合并,多退少补!

答:为了解决境外个人和单位的增值税征管问题,《营业税改征增值税试点实施办法》第六条规定:“中华人民共和国境外(以下称境外)单位或者个人在境内发生应税行为,在境内未设有经营机构的,以购买方为增值税扣缴义务人。”因此贵单位对境外老师负有扣缴义务,应代扣代缴6%的增值税。

沪公网安备 31011502003242号

沪公网安备 31011502003242号