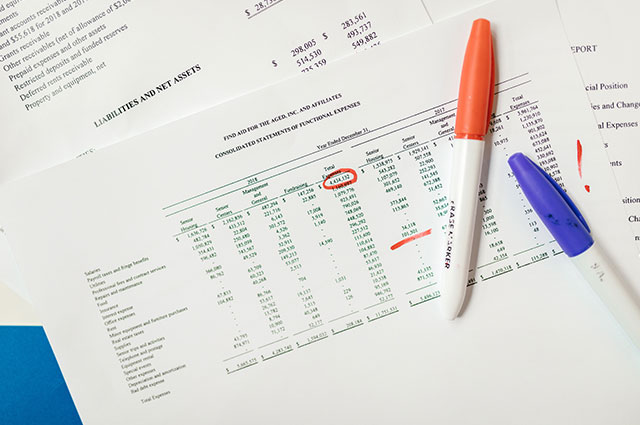

增值税税率调整已有明确文件通知,自2018年5月1日起,纳税人发生增值税应税销售行为或者进口货物,原税率为17%和11%的,分别调整为16%和10%。那么税率下调之后,对专用发票抵扣问题有什么影响呢?接下来,本文将对纳税人最为关心的5个问题进行集中解答。

答:进项税额是“支付或者负担的增值税额”,与税率无关,一般纳税人收到的增值税专用发票,按发票注明的增值税额抵扣。销售方开具17%或11%的专票,其实已经缴纳了17%或11%的增值税额。所以,取得17%或11%专票,不是必须要在5月1日前认证,只要按规定在自开具之日起360日内认证或登录增值税发票选择确认平台进行确认即可。专用发票只要没有超过认证期限,就可以在5月1日后认证抵扣,不受税率调整影响。

需要注意的是,360日的计算起点应从专用发票开具之日起计算,而不是受票方实际取得之日起计算。同时,360日在计算时既包含工作日,也包含节假日。因此,纳税人在进行纸质专用发票认证时,要注意准确把握时限要求,避免专用发票逾期出现无法认证的情形。

答:根据国家相关规定,增值税一般纳税人购进货物并取得防伪税控系统开具的增值税专用发票后,是否付款已不再作为进项税额抵扣的条件。只要开票方依法申报纳税,受票方即可申报抵扣。由于纳税人已经在4月认证,因此应当在认证通过的次月申报期内,向主管税务机关申报抵扣进项税额。至于购货方尚未支付货款,不影响取得的增值税专用发票抵扣。

答:纳税人纳税义务的发生应当以收讫销售款项,或者取得索取销售款项凭据,以及开具发票时间孰先的原则来确定。也就是说,如果纳税人在收讫销售款项或者取得索取销售款项凭据之前,先开具了发票,则以开具发票的当天为纳税义务发生时间。

所以,在企业实际经营中,不能简单的以合同签订日来确定纳税义务发生时间。增值税专用发票的适用税率应采用17%还是16%,取决于买卖双方签订合同确定的付款结算方式,进而确定纳税义务发生时间。比如,某企业采取分期付款方式购进货物,合同签订日为3月1日,约定分期付款时间分别4月1日和6月1日,按照税率调整明文规定,4月1日开具的专用发票应当适用17%税率,而6月1日开具的专用发票应当适用16%税率。

答:纳税人在5月1日前取得的专用发票并已经认证,在规定的纳税申报期内,向主管国税机关申报抵扣进项税额。只要属于真实交易,购进货物的入库时间迟于专用发票的取得时间,并不影响专用发票的抵扣。

答:5月1日起,所有适用17%的税率都调整为16%,购买货物,在5月1日前取得17%税率专票,5月1日后销售(一般计税方法)也适应16%税率。不要感觉“占便宜”了,没有!因为销售方开17%,其已经缴纳17%的增值税额。

沪公网安备 31011502003242号

沪公网安备 31011502003242号