企业所得税汇算清缴已经开始,纳税人在季(月)度预缴申报期间,按照实际利润额预缴税款,可能高于年度汇算清缴的税款,遇到这样的情况怎么办呢?

案例分析

例如:A公司2020年度季度预缴申报实际利润额50万元,年度汇算清缴申报,享受税收优惠、纳税调整等事项后,实际应纳税额40万元,2020年度多缴税款10万元。对上述情况如何处理?

此问题涉及到纳税人汇算清缴结算多缴退抵税,即按照分期预缴、按期汇算结算的征管方式,对纳税人汇算清缴形成的多缴税款办理退抵税费。实行分期预缴、按年汇算清缴的纳税人,在汇算清缴过程中形成的多缴税款,可以向税务机关申请办理退抵税费。

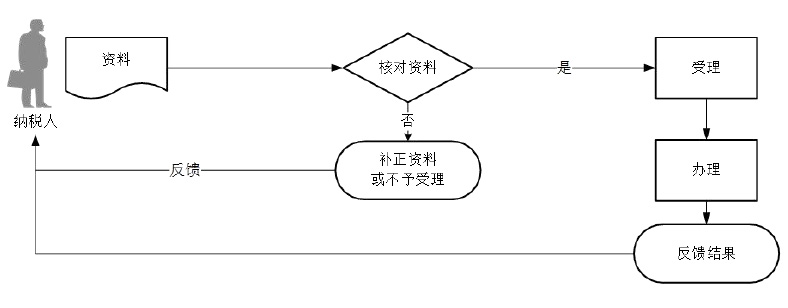

一、办理流程

二、报送资料

办理汇算清缴结算多缴退抵税需要的资料分为必报资料和条件报送资料。

必报资料:《退(抵)税申请表》。

条件报送资料主要包括:

1、完税(缴款)凭证复印件;

2、税务机关认可的其他记载应退税款内容的资料;

3、土地增值税清算原因导致多缴企业所得税的退税需提供房地产企业是否存在后续开发项目的说明和房地产项目缴纳的土地增值税总额、项目销售收入总额、项目年度销售收入额、各年度应分摊的土地增值税和已经税前扣除的土地增值税、各年度的适用税率的书面说明;

4、因特殊情况不能退至纳税人、扣缴义务人原缴款账户需提供由于特殊情况不能退至纳税人、扣缴义务人原缴款账户的书面说明,相关证明资料,和指定接受退税的其他账户及接受退税单位(人)名称的资料。

三、注意事项

退税注意事项:

1、纳税人多缴的税款,自结算缴纳税款之日起三年内发现的,可以向税务机关要求退还多缴的税款并加算银行同期存款利息。

2、汇总纳税企业在纳税年度内预缴税款超过应缴税款的,应分别办理退税,或者经总、分机构同意后分别抵缴其下一年度应缴企业所得税税款。

3、企业所得税退抵税类型包括误收多缴退抵税、汇算清缴结算多缴退抵税等,此处应选择汇算清缴结算多缴退抵税。

4、如果本次退税账户与原缴税账户不一致,纳税人在申请退税时应当书面说明理由,提交相关证明资料,并指定接受退税的其他账户及接受退税单位(人)名称。

5、退税方式包括抵欠,退税、先抵后退等,纳税人既有应退税款又有欠缴税款的,可以先抵扣欠缴的税款,抵扣后有余额的,可以申请办理应退余额的退库。

四、财务处理

收到退税后,通过银行存款、应交税费—应交所得税、以前年度损益调整、利润分配—未分配利润等会计科目进行账务处理。

沪公网安备 31011502003242号

沪公网安备 31011502003242号